发行代币之前,需要找到产品与市场契合度吗?

原文作者:Alex Topchishvili,CoinList

原文编译: 1912212.eth,Foresight News

根据美国商人埃里克·莱斯的说法,产品与市场契合度(PMF)是创业公司最终找到与其产品产生共鸣的广泛客户群时的时刻。

尽管 Web2 和 Web3 初创公司存在差异,但关于 PMF 的深刻洞察同样适用于加密领域:找到它,否则就会失败。

这引出了一个问题:PMF 是否应该在发行代币之前就实现?

简而言之,这取决于产品需要多少代币来找到产品市场契合点。使用代币中的重要性将决定产品何时引入代币的最佳时机。

在本文中,我们将探讨在实现 PMF 之前发行代币所带来的问题,以及少数几个适合提前发行代币的情况。

实现 PMF 之前发行代币的问题

平心而论,现存的许多代币对其所服务的产品并没有起到关键作用。

对于不依赖代币运作的加密产品,应该在发行代币前努力确保 PMF,因为这些项目的去中心化特性使得在发行后进行调整极其困难。例如,虽然治理代币可能对项目的生态系统至关重要,但它们并非产品的核心。

过早引入代币可能会通过扭曲激励机制、影响用户行为以及锁定特定产品元素来阻碍寻找 PMF 的过程。此外,发行代币后要调整其经济模型往往十分困难,即便这些调整对实现 PMF 是必要的。而且,虽然代币激励可能最初会吸引用户,但它们无法确保长期用户留存,或解决在发行之前必须处理的产品根本性问题。

什么情况下适合在实现 PMF 之前发币

对于以代币设计为核心的加密产品(这种情况很少见),代币实际上是产品功能运作的必要部分,必须在找到 PMF 之前发行。

代币对找到 PMF 至关重要的例子,包括那些从矿工或验证者中获得经济安全性的 L1,如比特币、以太坊、Solana 和 BNB Chain,或者像 Helium 和 Dimo 这样依赖代币发行来启动网络供应方的 DePIN。

虽然不太常见,但也有部分 DeFi 需要代币来正确调整网络中的激励机制(不包括治理)。对于这些产品,代币网络必须正常运作,才能实现规模化和激励对齐。

什么情况下不适合在实现 PMF 之前发币

尽管许多产品都有代币,但很少有加密项目真正依赖代币运作。代币最常见的用途是有效启动用户获取(或最终提供退出流动性)。其中一个成功的例子可能是 Blur。他们通过代币激励机制有效地对 OpenSea 发起吸血攻击,而当时 OpenSea 是领先的 NFT 市场。

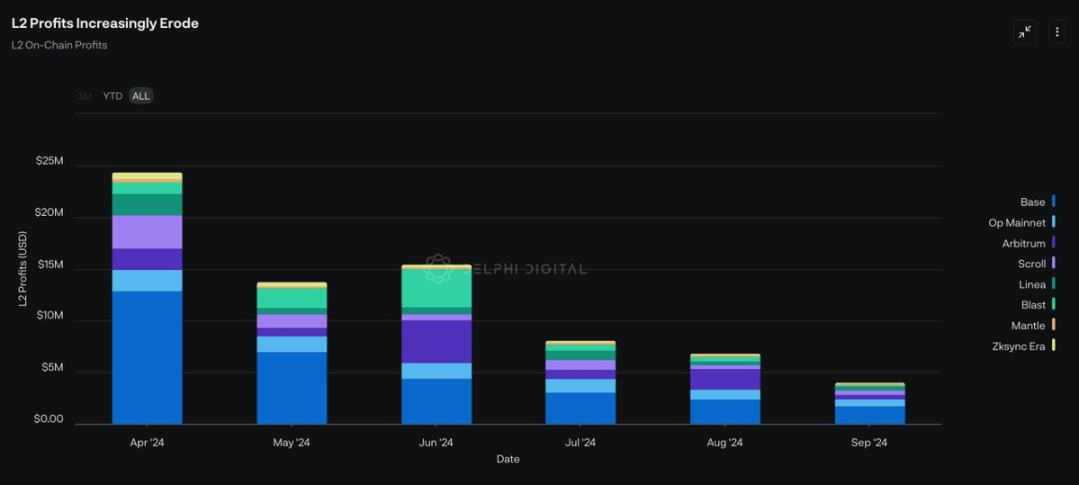

虽然代币在启动用户获取方面可能有效,但如果产品没有真正的 PMF,当这些激励活动结束时,活动量必然会大幅下降(参见 2024 年所有主要空投的情况)。

相反,如果产品已经有效运作,再通过增加激励来提升用户获取(在许多情况下是为了去中心化治理),你就能享受到加速增长的好处。

以 Compound 为例。虽然他们有一个用于治理的代币,但该代币对其核心产品(去中心化借贷)并非关键。Compound 在推出代币之前已经取得了显著的产品牵引力。

同样,Uniswap 在推出代币之前,凭借其协议的第二版已经占据了去中心化交易的主要市场份额。他们通过发行自己的代币匹配激励,有效抵御了 SushiSwap 的吸血攻击。

最近,Polymarket 在去中心化预测市场上找到了极强的 PMF,用户可以使用 USDC 对现实世界事件的结果进行押注,而不是使用价格波动剧烈的代币。

总而言之,除非你的产品确实依赖代币,否则在实现 PMF 之前,你不应急于推出代币。如果没有实现 PMF,你的代币可能会减缓增长速度,而不是推动它。