Panteral合伙人:Unichain——胖应用理论的复兴

作者:Mason Nystrom,Panteral Capital初级合伙人;编译:0xjs@金色财经

在上个月的Blockchain Letter中,我们介绍了我的Solana Breakpoint辩论,我在辩论中指出,每个足够大的应用程序最终都会推出自己的区块链。本月,一个足够大的应用程序Uniswap宣布将推出 Unichain——它自己的以太坊L2网络。

Uniswap 最初是一个简单的去中心化交易协议,允许用户交易长尾资产,如今已发展成为加密货币的庞然大物,涵盖多个应用程序、多种协议,现在还有自己的链。

Unichain的推出对加密货币有几个重要影响,包括:

– Unichain 为代币价值累积提供了一种新模式

– DeFi 活动从以太坊主网迁出

– Unichain巩固了胖应用理论以及区块空间的持续商品化

我们来讨论一下。

UNI焕发新生,并推出新的代币价值累积模式

从历史上看,Uniswap 的代币 UNI 一直充当着治理代币的角色,拥有对 Uniswap DAO 和 Uniswap 协议费用转换的控制权,允许将交换费用添加并重定向到 DAO 的金库。

根据白皮书,Unichain 提议推出一个去中心化排序器,用于管理 Unichain 上的交易排序。作为去中心化排序器的一部分,验证者必须质押 UNI 来对交易进行排序,并将根据质押加权代币价值获得部分费用奖励。这意味着 UNI 代币将从一种几乎无用的治理代币转变为一种具有更直接价值累积(例如排序器费用)的代币。更重要的是,对 UNI 代币的需求可能会增加,因为验证者数量有限,那些拥有最高 UNI 质押权重的验证者将验证网络并赚取费用。

值得了解的是,Uniswap 在推出 Unichain 时做出了权衡。通过转向自己的L2区块链,Uniswap 牺牲了与以太坊 DeFi 生态系统其他部分的一些可组合性,转而获得对其区块空间的更多控制权,并改善协议(和应用程序)可以捕获的经济效益。通过将流动性和交易转移到 Unichain,该协议可以提供更高的吞吐量,并通过排序器从自己的链中捕获更多的整体经济价值。当 Uniswap 等协议在以太坊上运行时,它们可以从其应用程序中获取费用。但有了 Unichain,UNI 代币持有者可以捕获所有经济活动的一部分——借贷、非 Uniswap DEX(去中心化交易所)交换、稳定币转账——这些活动都发生在他们的链上,因为每笔交易都是通过 Unichain 验证者进行排序的。

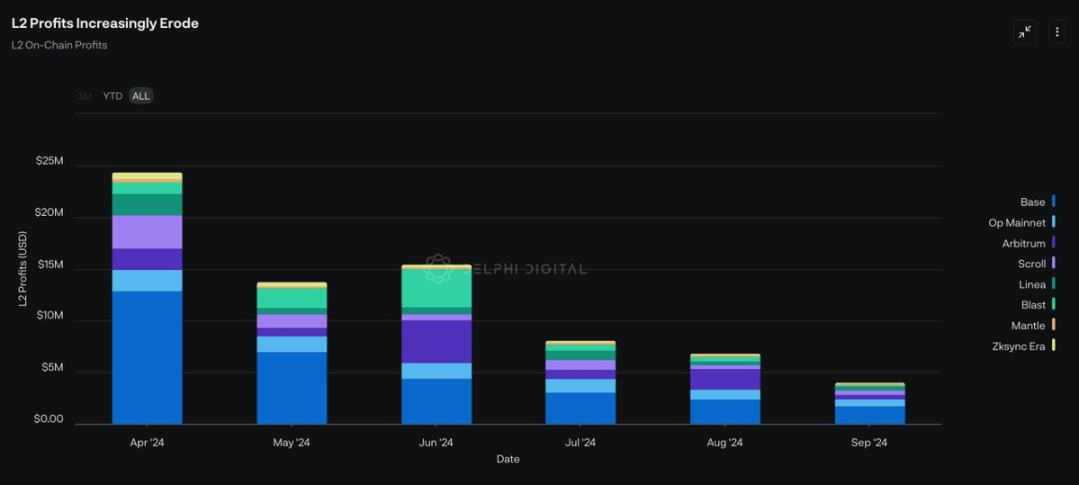

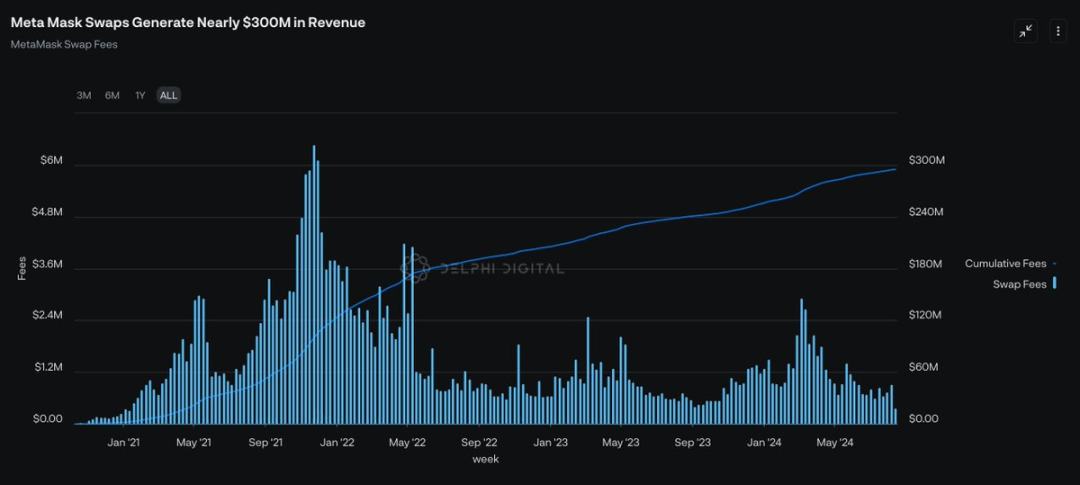

这为 Coinbase 和 Base 带来了丰厚利润,Arbitrum 和 Optimism 等通用Rollup也从中赚取了数百万的排序费。现在,Unichain 将寻求利用其作为 DeFi 巨头的影响力,捕捉其区块空间内发生的更广泛的交易经济活动。

由于许多其他应用程序都希望推出自己的链,Unichain 提出了一个可复制的模型,重新调整代币持有者的激励机制,并允许协议捕获更多与应用链相关的经济价值。

尴尬的对话:Unichain 与以太坊主网

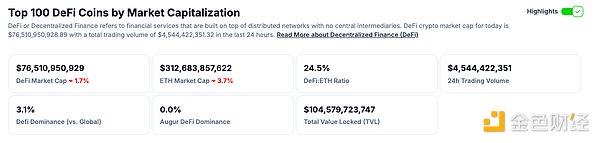

Unichain 对以太坊主网具有重大影响。如今,即使随着 Arbitrum 和 Base 等 L2 的增长,以太坊主网仍然占据着大量 DeFi 活动和数百亿主网资产(不包括稳定币)。以太坊主网 DeFi 活动有可能(或许很有可能)迁移到 Unichain,因为它为 UNI 质押者提供激励,为 LP 提供费用,并为交换用户提供更好的定价。

更重要的是,Unichain 已决定让 Unichain 验证者将其 UNI 质押在以太坊主网上,而不是在 Unichain 上,这可能有助于加强以太坊的安全价值主张。

最终,以太坊已经做出了将活动从主网转移的方向性决定,这与旨在最大程度扩展 Layer1 的 Solana 等链形成鲜明对比。但是,以太坊最大的价值主张是其基础资产的实力,它仍然充当包括 Unichain 在内的 Layer2 的 gas 代币,并且代表了行业流动性最强的资产之一,以及跨 DeFi 协议的抵押品的关键工具。

胖应用理论再度兴起:垂直化,直至自己的链

Unichain 的推出强化了胖应用理论——加密应用程序将捕获大部分价值,因为它们能够垂直化堆栈的其他部分。

我相信这将是现代加密应用的持续趋势——一旦获得足够的用户规模或区块空间需求,就会垂直化。而 Uniswap 并不是唯一一个朝这个方向发展的公司。人类身份验证网络 Worldcoin 曾占 Optimism 主网活动的 50%,促使他们推出自己的应用链。即使在像 Solana 这样的高性能链上,预言机提供商 Pyth也占了Solana 交易的 20%,并决定转向自己的 SVM-L1。在消费者加密货币的其他领域,拥有强大品牌的顶级 NFT 项目(如 Pudgy Penguins)已选择建立自己的链。正如首席执行官 Luca Netz 所解释的那样,控制区块空间有利于 Pudgy 品牌的价值累积。

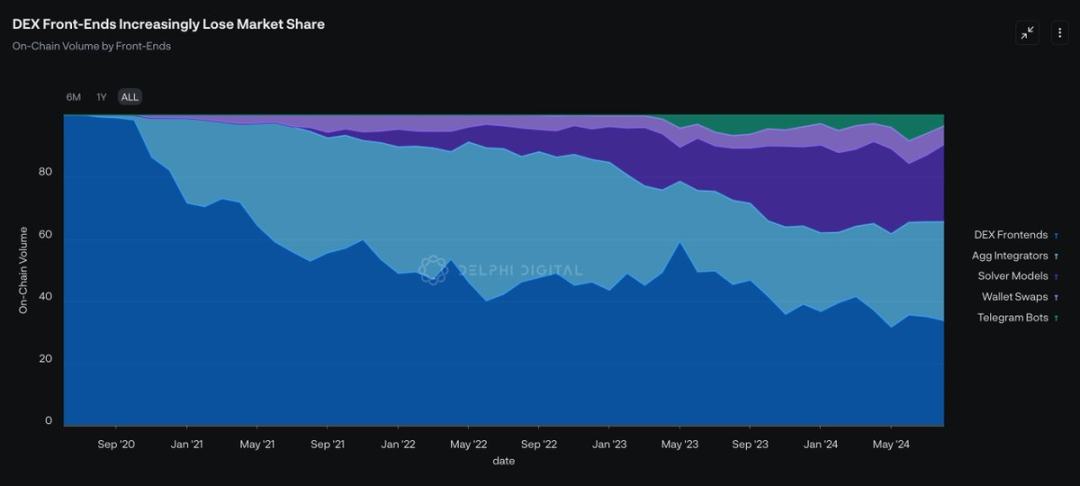

我目前对胖应用理论的看法是,我们将看到大部分价值积累到堆栈的应用层,其中对用户和订单流的控制使应用程序处于特权地位。这些应用程序可能会与链上协议和原语相结合,类似于 Uniswap 的应用程序如何利用其链上 DEX 协议,以及很快的 Unichain。最终,这些协议仍然可以积累可观的价值,但考虑到应用程序与用户的接近程度和为应用程序提供更可防御的护城河的链下组件,应用程序可能会获得更多价值。

最后,我仍然相信,Layer1 区块链(例如比特币、以太坊、Solana)有一条道路可以作为非主权储备资产获取重大价值,其中底层资产(例如 ETH)由于其作为商品(例如 gas)、资本资产(例如收益)的使用而获得巨大价值,并且作为 L1 各自 DeFi 生态系统中流动性极强的抵押资产具有价值。这些货币属性构成了 L1 资产价值的最大份额。

最后,我仍然相信,Layer1 区块链(例如比特币、以太坊、Solana)有一条道路可以作为非主权储备资产获取重大价值,其中底层资产(例如 ETH)由于其作为商品(例如 gas)、资本资产(例如收益)的使用而获得巨大价值,并且作为 L1 各自 DeFi 生态系统中流动性极强的抵押资产具有价值。这些货币属性构成了 L1 资产价值的最大份额。

有可能,如果有足够的时间,应用程序会尝试构建自己的 L1,就像构建自己的 L2 一样。但是,建立商品 L2 区块空间与启动 L1 并将代币转变为商品和抵押资产截然不同,因此这可能是一个遥远未来的讨论。

关键在于,随着越来越多的加密应用程序推出自己的区块空间来控制流动性、用户和订单流,加密世界将重新评估应用程序,因为人们得出合乎逻辑的结论——胖应用程序即将到来。