加密私募投资情绪降至冰点,未来该何去何从?

原文作者:Hootie Rashidifard

原文编译:深潮 TechFlow

目前,私人加密风投的情绪是自 2022 年第四季度以来最糟糕的。

随着我们进入今年的最后筹资冲刺阶段,以下是一些关于当前局势的思考以及未来的关注点。

在过去的一个季度中,平均协议估值大幅下降。Pre-seed 阶段的估值现在稳定在 1000 万到 2000 万美元之间,而 Seed 阶段则在 2000 万到 3000 万美元之间。

这些估值水平与 2024 年第一季度相比大相径庭,当时的估值几乎是现在的两倍。

那么,是什么原因导致了这种情况呢?

风投资金短缺

持有资金的风投变得谨慎

风投币在公开市场表现不佳

投资者感到创新不足

选举带来了显著的风险因素

1. 许多风投已接近基金的使用期限,要么尚未筹集新基金,要么在筹集过程中遇到困难。许多有限合伙人(LP)在重新投资前等待收益分配。

由于风投对收益分配没有明确的预期,他们对剩余资金的使用变得非常挑剔。

2. 在 22/23 年保持谨慎的风投在 23 年第四季度市场回暖时感到错失机会。他们在 24 年第一季度的火热市场中过度投资,如今正在承受后果。

即便他们手中有资金,他们仍然对市场持观望态度,等待更好的投资时机。

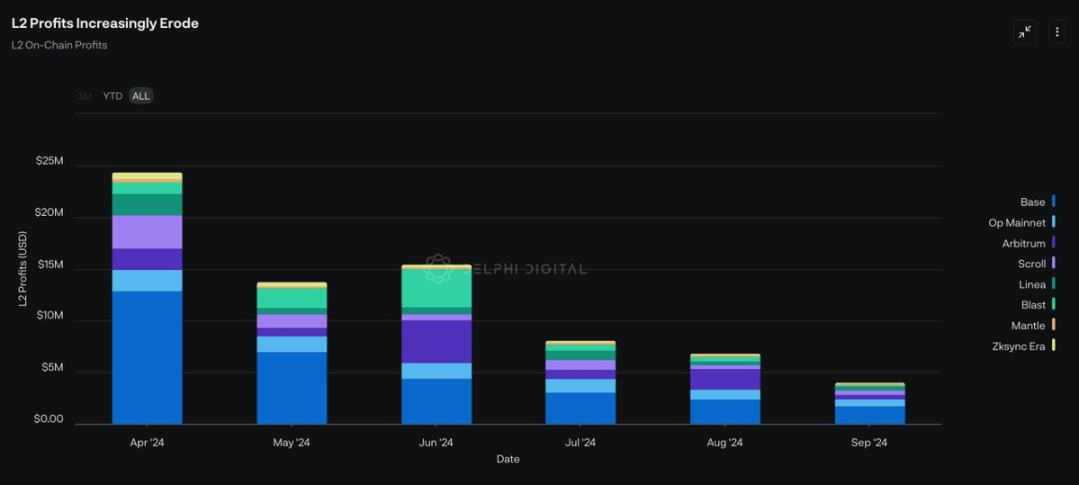

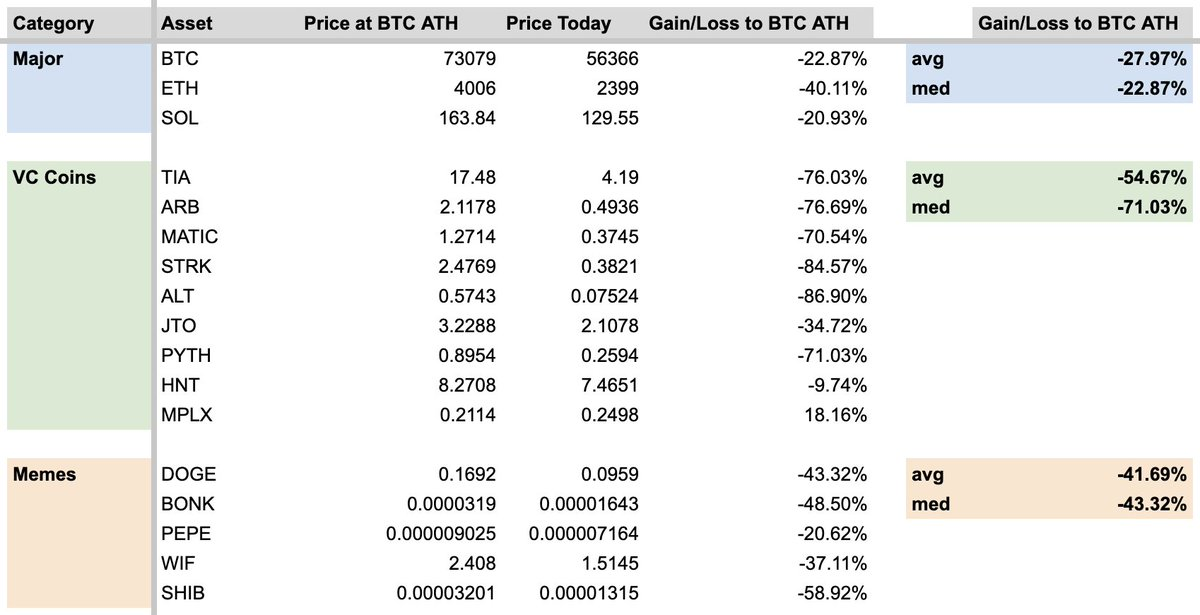

3. 风投币的表现远逊于主流币(甚至是 memecoin),这让风投对投资方向感到困惑。

私人市场吞噬了大部分收益

低流通量和高 FDV 带来了极大的通胀风险

风投币的 Token 价格在公开市场上持续低迷

4. 投资者感到创新不足

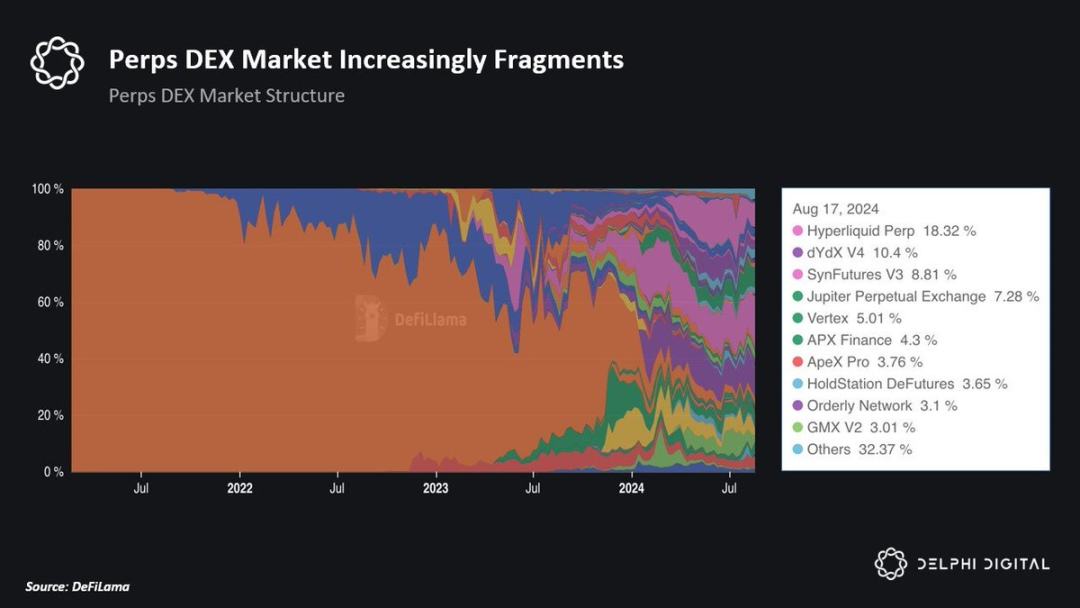

CT 时间线上的讨论围绕网络扩展与 L2,模块化与单片,L1 与 L2 费用等进行,这些都是零和博弈的信号。

如果生态系统在不断发展,我们会努力吸引新用户并寻找融资机会以推动创新。

5. LP 和风投正在观望选举结果

Gensler 并未显示出放缓的迹象。当即将上任的政府有可能继续对你的行业施压四年时,这并不是一个好兆头。

如果我有一个好主意并想筹集资金,我该怎么办?

不要犹豫,但要谨慎筹资。

最终,筹资是建立订单簿需求侧的过程。作为创始人,你需要在估值、稀释和合作伙伴质量之间取得平衡,但你并不知道市场上你的项目的最终定价会是多少。

很多创始人在与投资者交流之前就已经设定了他们的估值。

在当前的市场环境中,这样做非常危险。

如果你对估值的期望过高,你将浪费大量时间去发现市场的实际定价低于你的预期,这过程中会错失很多风投机会,最终可能不得不接受更低的价格和不理想的合作伙伴。

以更低的估值回到理想的投资者那里是一个失败的策略。

95% 的风投会在你降低估值后自动拒绝,因为 1)这传达了一个信号,即其他投资者已经看过并拒绝了, 2)他们已经在寻找下一个机会。

相反,你可以设定一个比预期更低的估值,或者让市场来决定。

当你开始获得关注时,价格总是可以上涨。有趣的是,那些已经承诺的投资者会觉得支付更高的价格是值得的,因为他们“赢得”了这笔交易。

有些创始人可能会说“我会等到筹资环境更好”。

好吧,但这可能需要 6 个月、 12 关于甚至 18 个月。当你可以筹集一些资金,测试你的想法,并在不成功时继续前进时,等待并浪费时间是不值得的。

很容易关注消极面,但仍有很多理由保持乐观

1. 稳定币、去中心化基础设施(depin)和去中心化金融(defi)等领域已经走出了幻灭的低谷。这些领域都花了超过 5 年的时间才成熟。

2. 我们正处于利率下降的边缘,这将显著增加市场的流动性。比特币和以太坊的 ETF(很快可能还有 Sol 的 ETF?)准备接受新的机构资金流入。

3. 创始人开始重新考虑以高估值筹集巨额资金并启动协议是否对长期社区有益。

我知道一些知名项目正在积极地拒绝新资金,并以合理的估值启动。

3a. 这是对第 6 点的回应,也是对私人市场供需平衡的健康调整。

我希望这是一个不断增长的趋势,创始人能够认真考虑以确保项目的长期可持续性。

4. 消极情绪已经排除了所有的加密投机者,去除了杠杆,剩下的都是长期的建设者(大多可以通过邮件联系到!)。

现在正是与志同道合的人合作,并在众多优秀人才中激励自己的最佳时机。