Arthur Hayes:PvP市场下 新加密项目应该怎么上币

作者:Arthur Hayes,BitMEX创始人;编译:0xjs@金色财经

PvP,即“玩家对玩家”,是垃圾币交易者经常用来描述当前市场周期的短语。它唤起的情绪是掠夺性的,胜利是以牺牲他人为代价的。这就是 TradFi。加密资本市场的明确目的是让那些冒着宝贵资本风险的人享受“早期”进入项目的成果,希望这些项目能与Web3一起快速发展。但是,我们已经偏离了中本聪为我们铺平的开明道路,随后Vitalik 也通过他非常成功的以太币首次代币发行 (ICO) 为我们铺平了道路。

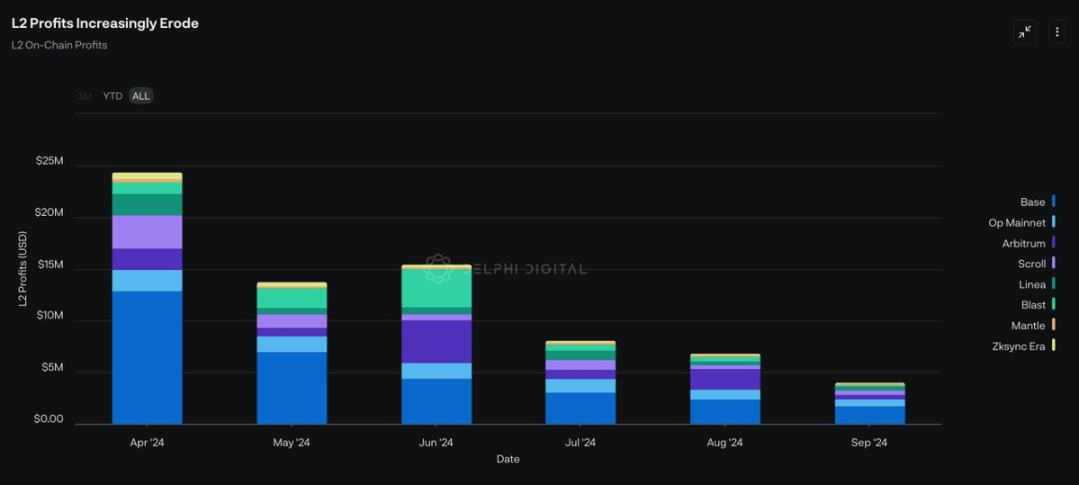

当前的加密货币牛市造访了比特币、以太币和 Solana。然而,新发行的代币(我将定义为今年发行的代币)对散户来说表现不佳。VC公司的情况并非如此。因此,PvP 绰号被归因于当前周期。结果是推出了大量高FDV但流通供应量低的项目。发行后,代币价格像一块普通的便便一样冲进了马桶。

虽然人们的情绪如此,但数据又说明了什么呢?Maelstrom的聪明分析师们做了一些调查,回答了一些棘手的问题:

1、是否值得向交易所支付上市费用,以便你的代币有更好的机会被推高?

2、项目推出时的估值是否太高了?

在深入研究了这些问题的数据之后,我想为那些等待市场好转以便启动的项目提供一些未经请求的建议。为了支持我的论点,我想重点介绍 Maelstrom 投资组合中逆势而上的一个项目 Auki Labs。他们在第一次上币时没有使用CEX。相反,他们在 DEX 上上市了相对较低的 FDV 代币。他们希望散户能与他们一起赚钱,因为他们希望在构建空间计算实时市场的过程中取得成功。他们也厌恶主要交易所收取的过高上币费用,并相信有更好的方法可以为最终用户而不是住在新加坡的大老板们提供更多价值。

样本集

我们研究了 2024 年各大垃圾币交易所上市的 103 个项目样本。

这绝不是 2024 年列出的所有项目的全部,但它是一个具有代表性的样本。

拉高价格!

在我们的咨询电话会议上,创始人经常会说:“你能帮助我们在 CEX 上市吗?这会推高我们的代币价格。”嗯……我从来没有完全相信过这一点。我相信,创造一种有用的产品或服务,吸引越来越多的付费客户,是 Web3 项目成功的秘诀。当然,如果你有一个烂项目,它的价值仅仅是因为 Irene Zhao 转发了你的内容,那么是的,你需要一个 CEX,这样你就可以把它转嫁给他们的散户用户。这适用于大多数 Web3 项目,但希望不是 Maelstrom 支持的项目……Akshat,注意了!

回报是上市后的天数。LTD 指的是迄今为止的存活时间(live to date)。

回报是上市后的天数。LTD 指的是迄今为止的存活时间(live to date)。

无论交易所如何,代币都没有上涨。如果你支付了交易所上币费用,希望价格上涨,那就错了。

谁赢了?VC公司赢了,因为中位数代币比上一轮私募的 FDV 上涨了 31%。我将其称为VC提取价格。我将在本文后面详细阐述扭曲的VC激励结构,该结构促使项目尽可能推迟流动性事件。但就目前而言,你们大多数人只是纯粹的傻瓜!这就是为什么会议联谊活动上的饮料是免费的……哈哈。

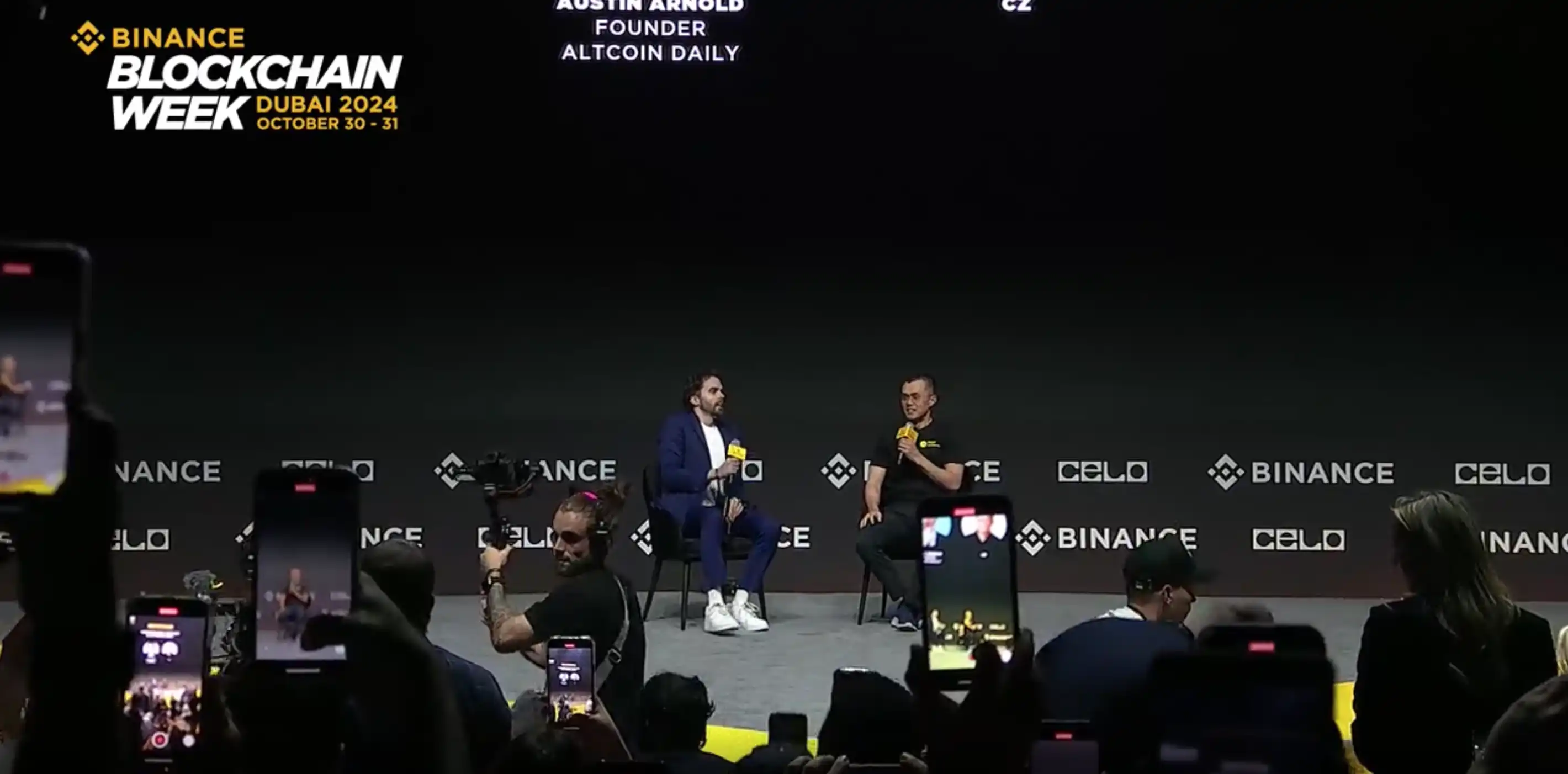

现在,我要说点有意思的话。首先,CZ 是一位加密货币英雄,他曾在美国一所中等安全监狱中遭受 TradFi 魔鬼的折磨。我喜欢 CZ,尊重他的努力和将加密资本市场各个领域的资金转移到自己口袋的能力。但是……但是……为在币安上市而付出高昂代价是不值得的。需要澄清的是,在币安成为你的代币上市的第一个交易所的情况下,在币安首发上市是不值得的。如果币安因为你的项目的吸引力和参与社区而免费将你的代币二次上市,那绝对是值得的。

创始人们还会在我们的电话中询问:“你们和币安有合作关系吗?我们必须在那里上市;否则,我们的代币就不会涨价。”这种要么在币安上市,要么什么都不上市的情绪对币安来说非常好,因为它可以收取所有交易所中最高的全包上市费用。

回顾上表,币安上市的代币可能在相对基础上跑赢了其他主要交易所,但从绝对值来看,代币价格仍然下跌。因此,币安上市并不能保证代币价格上涨。

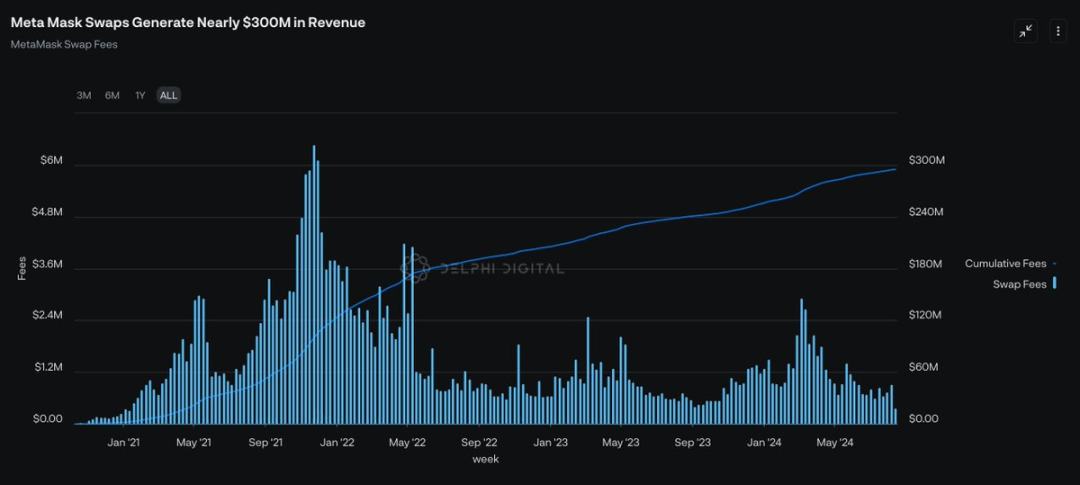

项目必须以低价向交易所提供或出售代币(通常供应有限),以换取上市。一些交易所被允许以极低的 FDV 进行投资,而不管当前最后一轮私募的 FDV 是多少。这些代币本可以发放给用户,以促进项目的发展。一个使用代币的有效方法的简单例子是,专注于交易的应用程序如何发放代币作为对达到特定交易量指标的交易者的奖励,即流动性挖矿。

向上币交易所出售代币只能做一次,但增加用户参与度的正向飞轮会带来持续的红利。因此,如果你为了上币而放弃宝贵的代币,而相对而言只取得几个百分点的回报,那么作为项目创始人,你就是在浪费宝贵的资源。

价格不对

正如我经常告诉 Akshat 和他的团队的那样,你之所以能在 Maelstrom 工作,是因为我相信你可以编制一个由一流 Web3 项目组成的投资组合,这些项目的表现将超过我持有的比特币和以太币的核心部分。如果不是这样,我会继续用我的闲钱购买比特币和以太币,而不支付工资和奖金。正如你在这里看到的,如果你以上市价格或上市价格左右的价格购买代币,你的表现将低于有史以来最硬的货币比特币,以及排名前两位的去中心化计算机一层代币 Ether 和 Solana。鉴于这些结果,散户永远不应该购买新上市的代币。如果你想要加密货币投资,那就坚持持有比特币、以太币和 Solana。

这告诉我们,项目必须在发布时将其估值降低 40% 至 50% 才能相对具有吸引力。如果代币价格下跌,谁会蒙受损失,VC 和 CEX。

虽然你可能认为VC公司参与游戏是为了获得正收益,但最成功的经理人意识到他们参与的是资产积累游戏。如果你能对大额名义金额收取管理费(通常为 2%),那么无论你的投资是否升值,你都能赚钱。如果你像VC公司一样投资非流动性资产,比如早期代币项目,这些只是未来的代币本票,那么你如何让价值上升呢?你说服创始人继续以不断增加的 FDV 进行私募。

随着私募轮中 FDV 的增加,VC公司可以按市价计价其非流动性投资组合的价值。这显示出巨大的未实现回报,这使得VC公司能够根据过去的出色表现筹集下一支基金。这使得VC公司能够以更高的基金价值收取管理费。此外,如果VC公司不部署资本,他们就不会得到报酬。这并不容易,因为大多数在西方司法管辖区设立的VC公司不允许购买流动性代币。他们只能投资某种管理公司的股权,这些管理公司会写一封附函,向他们的投资者提供他们开发的项目的代币认股权证。这就是未来代币销售 (SAFT) 协议存在的原因。如果你想要风险投资的钱,而他们有一大笔钱,你必须玩这个游戏。

对许多VC公司来说,流动性事件是毒药。当这种情况发生时,重力就会发挥作用,代币价值就会跌回现实。大多数项目的现实情况是,它们未能创造出足够多的用户愿意为之支付真金白银的产品或服务,这解释了它们荒谬的高 FDV 是合理的。现在,VC公司必须降低其账面价值,从而对报告的回报和管理费产生负面影响。因此,VC公司将敦促创始人尽可能推迟代币发行,并继续进行私募融资。最终的结果是,当项目最终上市时,它会像石头一样一落千丈,正如我们刚刚看到的那样。

在我结束对VC的批评之前,让我们先讨论一下锚定效应。人类的思维有时非常愚蠢。如果一种垃圾币以 100 亿美元的 FDV 开盘交易,而它应该值 1 亿美元,你可能会抛售该代币,所有抛售压力的净效应是代币下跌 90% 至 10 亿美元,交易量蒸发。VC公司仍然可以将这种流动性差的垃圾币标记为 10 亿美元的 FDV,在大多数情况下,这远远高于他们支付的价格。即使价格暴跌,在开盘时将市场锚定在不切实际的 FDV 仍然会有所回报。

CEX 希望获得较高的 FDV 有两个原因。首先,交易费是按代币名义价值的百分比收取的。FDV 越高,无论项目是哄抬还是抛售,获得的收入和费用就越多。第二个原因是,较高的 FDV 和较低的流通供应量对交易所有利,因为可以向交易所提供大量未分配的代币。样本集的流通供应量中位数百分比为 18.60%。

上币费用

我想简单谈谈在 CEX 上币的成本。目前一批代币发行的最大问题是价格太高。因此,无论哪个 CEX 赢得首次上币,都几乎不可能有好的发行。如果这还不够糟糕的话,初始价格过高的项目正在以项目代币和稳定币的形式支付巨额资金,以换取上币特权。

在评论费用之前,我想强调的是,我认为 CEX 收取上币费用没有错。CEX 花费了大量资金来建立用户群,因此必须为此付费。如果你是 CEX 投资者或代币持有者,您应该为他们的商业头脑感到高兴。但同样,我是一名顾问和代币持有者;如果我的项目将代币提供给 CEX 而不是用户,则会损害其未来的潜力,对其代币的交易价格产生负面影响。因此,我希望创始人停止支付费用并专注于吸引更多用户,或者 CEX 大幅降低其价格。

CEX 从项目中提取资金的主要方式有三种。

1、他们收取直接的上币费用。

2、他们需要支付押金,如果项目退市,押金将退还。

3、他们要求平台项目融资的营销费用达到一定数额。

一般来说,每个 CEX 的上币团队都会对项目进行评级。你的项目越差,费用就越高。正如我总是告诉创始人的那样,如果你的项目用户很少,那么你就需要一个 CEX 来把你的烂摊子倒进市场。如果你的项目有适合市场的产品和健康增长的真实用户生态系统,你就不需要 CEX,因为无论你的代币在哪儿上市,你的社区都会支持你的代币价格。

上币费

币安收取的最高费用是总代币供应量的 8%。大多数其他 CEX 收取的费用在 25 万至 50 万美元之间,以稳定币支付。

押金

币安制定了一个天才策略,要求项目方购买 BNB 并将其作为押金。当项目下架时,BNB 将被退还。币安要求购买价值高达 5,000,000 美元的 BNB 并将其作为押金。大多数其他 CEX 要求以稳定币或该 CEX 的代币形式存入 250,000 至 500,000 美元。

营销费

站在顶端的币安要求项目通过平台空投和其他活动向币安用户赠送 8% 的代币供应量。中等 CEX 要求支出高达代币供应量的 3%。最低端的 CEX 要求以稳定币或项目代币的形式支付 25 万至 100 万美元的营销费用。

加起来,在币安上币可能需要花费代币供应量的 16% 以及 500 万美元的 BNB 购买费。如果币安不是主要交易所,项目仍将面临近 200 万美元的代币或稳定币支出。

对于任何对这些数字提出质疑的 CEX,我恳请你提供一份透明的会计记录,记录你的交易所上线新代币所需的每一项成本或强制支出。我从几个评估了所有主要 CEX 成本的项目那里获得了这些数据。数据可能已过时。我要重申,我相信 CEX 没有做错任何事。他们有一个有价值的分销渠道,并且正在最大化其价值。我的抱怨是,发布后的代币表现不足以保证项目创始人支付这些费用。

我的建议

这个游戏很简单,确保你的用户/代币持有者随着你的项目成功而变得富有。我直接跟你说话,项目创始人们。

如果必须的话,只进行一小轮私人种子轮融资,这样你就可以为非常有限的用例创建产品。然后,上市你的代币。由于你的产品还远未找到真正的产品市场契合点,所以 FDV 应该非常低。这向你的用户发出了一些信号。首先,这是有风险的,这就是他们以如此低的价格加入的原因。你会搞砸事情,而你的用户会留在你身边,因为他们只付出了微薄的代价就参与其中。但他们相信你,你会在更多的时间内找到答案。其次,这表明你希望用户与你一起踏上致富之旅。这会激励他们向所有人介绍你的产品或服务,因为用户知道,如果更多的人加入这项运动,他们就有一条致富的道路。

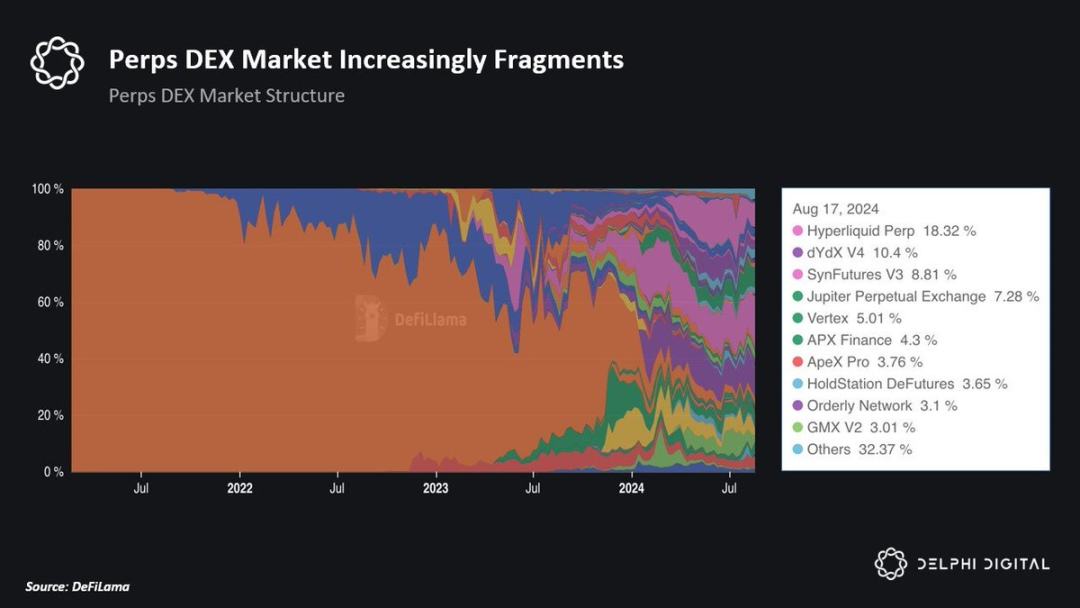

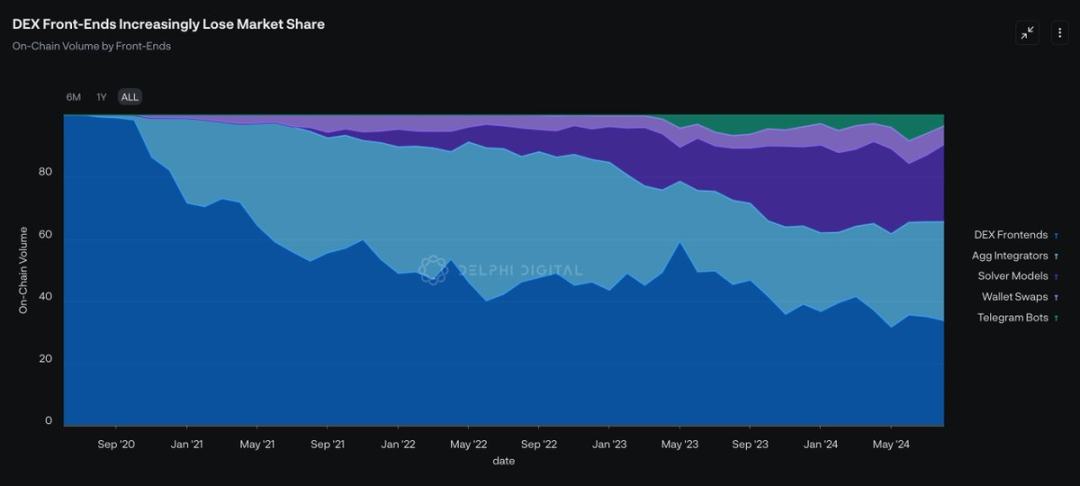

目前,由于大多数新上币项目表现不佳,许多 CEX 都面临着只接受“高质量”项目的压力。考虑到在加密货币领域取得成功之前,伪造项目非常容易,因此很难只选择最好的项目。垃圾进,垃圾出。每个主要的 CEX 都有自己喜欢的指标,它们认为这些指标是成功的领先指标。一般来说,一个非常年轻的项目不会符合他们的标准。去他妈的,有一种东西叫做去中心化交易所。

在 DEX 上,创建新的交易市场是无需许可的。假设你的项目筹集了 100 万美元(Ethena USD),并希望向市场提供 10% 的代币供应。你创建一个 Uniswap 流动性池,由 100 万美元和 10% 的代币供应组成。单击按钮,让自动做市商响应市场对你的代币的需求并设置清算价格。你无需支付任何费用即可执行此操作。现在,你的忠实用户可以立即购买你的代币,如果你真的有一个活跃的社区,价格将迅速上涨。

Auki Labs

让我们来看看Auki Labs在推出代币时做了哪些不同的事情。以上是 CoinGecko 的屏幕截图。如你所见,FDV 和 24 小时交易量相当低。这是因为它首先在 DEX 上上市,然后才在 MEXC CEX 上上市。到目前为止,Auki 的价格比上一轮私募价格上涨了 78%。

对于 Auki 创始人来说,代币上市只是平常的一天。打造产品才是他们真正的重点。该代币于 8 月 28 日通过 Coinbase 的 Layer-2 解决方案 Base 上的 AUKI/ETH 交易对首次在 Uniswap V3 上线。随后,他们于 9 月 4 日在第一个 CEX MEXC 上线。他们估计,通过这种方式,他们节省了 20 万美元的上币费用。

Auki 代币归属计划也更加平等。团队成员和投资者每天都会按照 1 至 4 年的期限归属。

酸葡萄

有些读者可能会回应说,我只是对自己没有一家通过新代币上市赚钱的主流 CEX 感到不满。这是真的;我根据投资组合中代币的价值增长来赚钱。

如果我投资组合中的项目对其代币定价过高,支付巨额费用才能在交易所上市,而且表现不如比特币、以太币和 Solana,我有责任说些什么。这是我的观点。如果一个 CEX 上线了一个 Maelstrom 项目,因为它的用户增长强劲,并且提供了引人注目的产品或服务,我完全支持它。但我希望我们支持的项目不要再担心哪个 CEX 会接受它们,而是开始担心它们该死的每日活跃用户数量。