四大预测 美国大选将如何影响BTC和数字资产的未来?

作者:Calaxy CEO Solo Ceesay,CoinTelegraph;编译:白水,金色财经

BTC 首次出现是在三个多选举周期之前。然而,2024 年美国总统大选是比特币(以及更广泛的加密货币)首次被视为关键的选举议题。中本聪白皮书中阐述的理想的狂热拥护者已经成为单一议题选民中一个有影响力的群体,尽管近年来受到熊市和更广泛的行业动荡(例如曾经备受赞誉的加密货币交易所 FTX 的倒闭)的影响,他们仍然致力于这一事业。最近,该行业及其支持者的潮流发生了转变,比特币价格保持稳定,全球最大资产管理公司贝莱德等机构声称比特币是这一代人的价值储存手段。随着竞选活动的升温,现在的问题仍然是:这种现代货币形式将在世界最强大经济体的未来扮演什么角色?

根据美联储的数据,到 2024 年,美元的原始购买力仅剩下 3%,这导致许多发展中经济体考虑以美元以外的货币进行贸易。还有人担心,当前为避免衰退而制定的货币政策决策实际上可能会导致美元恶性通货膨胀和经济衰退。近年来,经济在宽松货币政策催化的爆炸式增长期和即将来临的债务危机加剧的经济崩溃边缘之间摇摆不定。过去几年不断加剧的地缘政治紧张局势和冲突进一步加剧了这种波动。

这种混乱导致贫富差距不断扩大,上层阶级的财富成倍增加,中产阶级的财富不断减少。自出现以来,比特币一直被许多人视为中产阶级抵御经济波动的潜在对冲工具。人们希望它是一种抗通胀资产,可以为日益衰落的中产阶级带来经济独立,但美元仍然是全球经济的支柱。尽管美元的购买力正在下降,但它仍然保留了许多散户投资者的信任。

如今,美国发现自己正面临前所未有的困境:一方面是美元贬值,另一方面是比特币有可能解决中产阶级面临的许多突出的金融问题。如何讨论和解决后者将对 25 年后世界最重要经济体的面貌产生最大影响。

在此背景下,以下是四个大胆的预测,预测今年的选举将如何影响美国比特币和数字资产的未来。

无论谁获胜,加里·根斯勒都可能出局

自接任美国证券交易委员会主席以来,加里·根斯勒在加密货币社区中几乎没有交到朋友。虽然他取得了一些显著的胜利,但他的执法监管方式也在法庭上遭遇了失败。前总统唐纳德·特朗普曾承诺,如果根斯勒当选,他将“解雇”他,但这从未真正发生过。传统上,如果白宫在任期内发生变动,SEC 主席就会辞职。如果我们看到副总统卡马拉·哈里斯获胜,她的政府采取与对手类似的立场,试图赢得该行业的青睐,也就不足为奇了。变化就在眼前。

哈里斯的胜利可能使比特币受益,而特朗普的胜利可能有利于以太坊

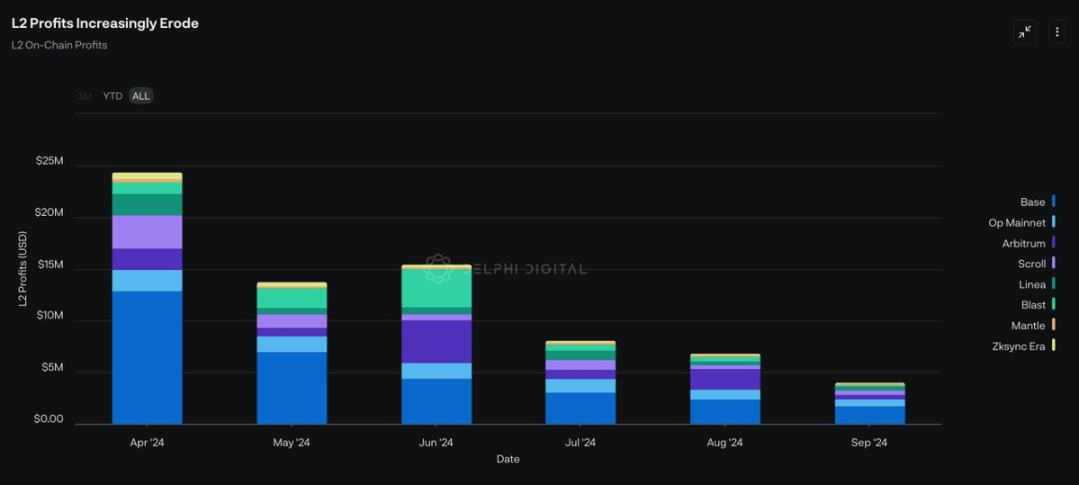

比特币在很大程度上充当了一种商品,当美国利率降低、资本变得更便宜时,比特币就会流入。鉴于哈里斯政府可能会延续当前的货币政策并增加政府支出,加密货币市场应该会保持稳定,甚至可能攀升。相反,特朗普的胜利将意味着激励加密货币公司在美国孵化——这是美国一直缺乏的。可以说,在特朗普政府的领导下,将出台更清晰的监管框架,从而为去中心化金融 (DeFi) 领域带来更多机会。鉴于 DeFi 生态系统主要建立在以太坊上,特朗普政府可能会使其和其他第 1 层协议受益。

哈里斯政府可能会引入加密货币资本利得税

虽然选举胜利将使哈里斯能够制定自己的政策议程,但她在一个考虑过对加密货币征收资本利得税的政府中任职了三年半。考虑到即将流入该资产类别的资本数量,随着加密货币融入传统金融,很难想象美国政府不会试图从中分一杯羹。鉴于特朗普政府的政纲已经明确表示希望“关注”加密货币的顽固分子,因此在特朗普政府领导下增加税收的可能性似乎较小。

特朗普将在选举前发布关于比特币和数字资产的正式计划

虽然哈里斯在竞选过程中对数字资产基本保持沉默——只是顺便提到了它们以及其他新兴技术——但特朗普一直在正式争取“加密货币选票”。这位前总统成为今年夏天第一位也是唯一一位参加 2024 年比特币纳什维尔活动的总统,他在会上发表了著名言论,称比特币的未来将在美国,他将“让伊丽莎白·沃伦和她的暴徒远离你的比特币”。他还推出了自己的 DeFi 项目 World Liberty Financial。如果要在大选前实现关于加密货币和数字资产的正式政策建议,那么很可能来自特朗普竞选团队。

变革几乎总是比预期的要长得多,而且发生的方式也与计划不同。比特币也不例外。比特币背后的使命和信息或许是几个世纪以来最强大的解放力量信号。然而,如果比特币和加密货币的核心原则得以实现,掌握权力的机构将蒙受最大的损失。