2年前种子轮融资的1200个加密项目,现状如何?

原文标题: 2022 Seed Stage Retrospective

原文来源:Lattice Fund

原文编译:深潮 TechFlow

介绍

去年,我们发布了 2021 年种子阶段回顾,以清晰地了解当年种子阶段的趋势。有多少公司已发货到主网?有多少人发现产品适合市场?谁推出了代币?

通过 2024 年报告,我们现在将重点转向 2022 年,以更好地了解加密货币在种子阶段的进展和趋势。该报告分析了 2022 年以来超过 1, 200 个公开的加密货币预种子轮和种子轮,提供了对全行业、特定部门和生态系统层面趋势的见解。与我们之前的报告一样,我们正在开源我们的数据库,以便进一步探索和分析。我们邀请您提供反馈并欢迎任何更正;请随时通过 [email protected] 与我们联系。

任何一年都会有一些重大成功故事, 2022 年也不例外。

在基础设施方面,我们看到重新抵押协议 Eigenlayer、钱包即服务提供商 Privy 和并行 EVM Sei 都筹集了种子轮资金。值得注意的是,这些团队中的每一个都帮助启动了更广泛的叙述。

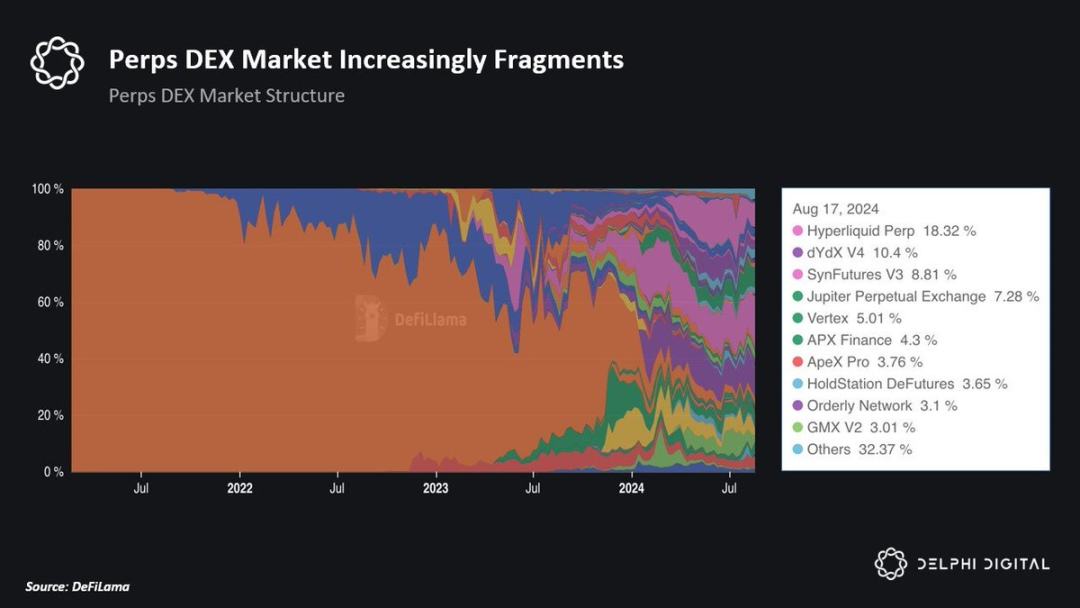

在 DeFi 领域, 2022 年的突破性故事是 Vertex 和 Apex 等 Perp Dex 以及专业 NFT 交易所 Blur。

游戏是消费者的主要细分领域,投资额近 7 亿美元。尽管投入了大量资金,但两个最大的成功案例筹集的资金相对较少。Pixels 和 PlayEmber 在种子轮融资中各自筹集了不到 300 万美元。

在经历了 2021 年的绕行之后,投资者回到了基础设施和 CeFi 等更经过验证的一致领域,分别向这些领域投入了近 20 亿美元和近 4.5 亿美元,分别比 2021 年的数字增加了 3 倍和 2 倍。

80% 的 CeFi 项目和 78% 的基础设施项目已在主网上线,反映出投资者对这些领域的强劲信心。

应用层的结果更加复杂, 66% 的 消费级 Web3 产品 和 68% 的 DeFi 团队将产品交付到主网。

消费者团队更有可能停止运营,关闭团队的比例几乎是基础设施团队的两倍。

支付(86% )和钱包(90% )项目最有可能在主网上启动。

风投捂紧钱包

2022 年的团队在加密货币历史上最繁荣的时期之一筹集了资金。在 2022 年宣布加薪的团队很可能是在 Terra 和 FTX 崩溃之前宣布的,这导致市场陷入深度冻结。尽管总体融资额较 2021 年增长了 92% ,但后续市场却讲述了不同的故事。2022 年团队中只有 12% 的团队能够在过去两年中筹集更多资金。这与 2021 年的团队形成鲜明对比,当时近三分之一的团队获得了后续资金。

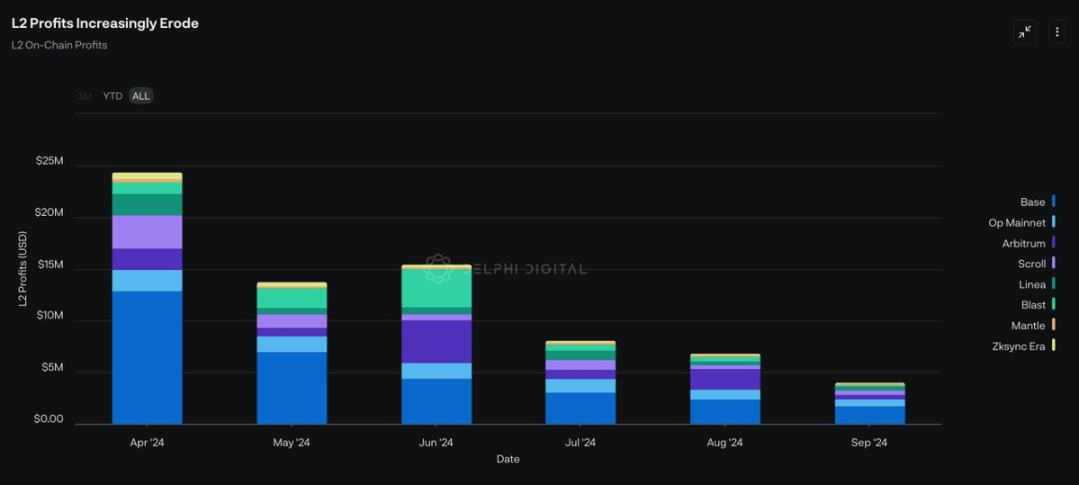

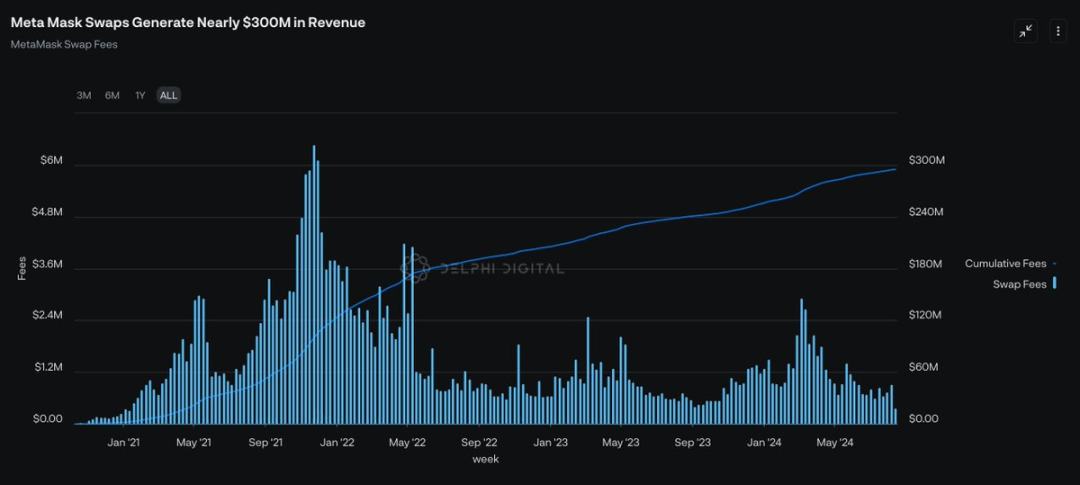

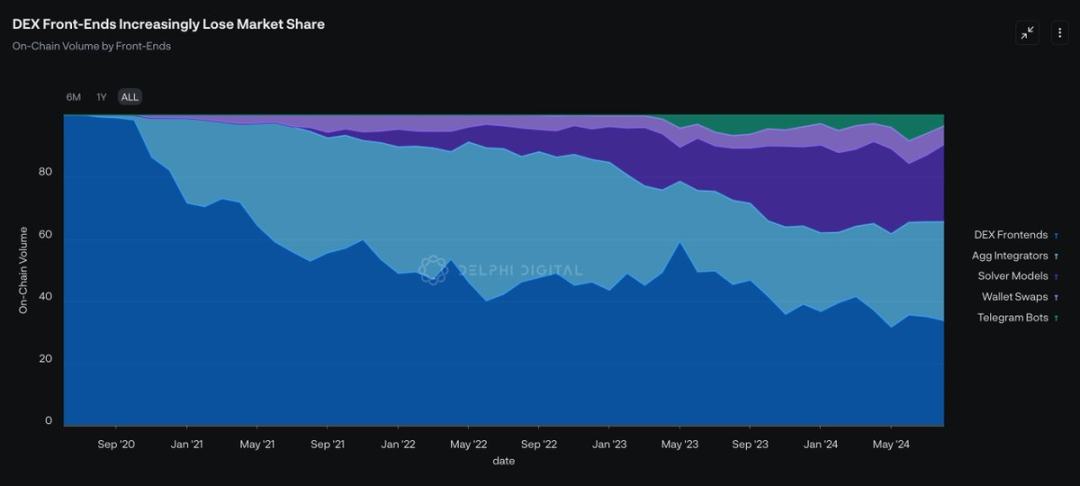

有趣的是,代币发行量也逐年下降, 2022 年群体中只有 15% 的团队推出了代币,而 2021 年这一比例为 50% 。这一显着下降可归因于两个主要因素: 1) 2022 年群体很可能错过了牛市窗口,许多团队争先恐后地在 2024 年上半年推出产品,然后在整个夏季推出就枯竭了。2) 由于 DeFi 流动性下降,去中心化交易所 (DEX) 的推出已经不再受欢迎,代币的发行已转向中心化交易所 (CEX)。CEX 现在收取高额的上市费用,通常达到七位数,并要求占代币供应的很大比例。代币市场的饱和,加上 CEX 的选择性以及 DEX 推出的吸引力的减弱,使得将代币推向市场变得更具挑战性。

支持隐私的应用程序

最近,对隐私增强技术的投资有所增加,过去一年出现了两种隐私基础设施趋势:零知识传输层安全 (ZK TLS) 和完全同态加密 (FHE)。ZK TLS 为当前互联网上的安全通信添加了隐私增强层。Opacity 等 ZK TLS 项目正在与 Lattice 投资组合公司 NOSH 等公司合作,让 Nosh 能够利用现有的 web2 交付市场。在此示例中,驾驶员在 nosh 驾驶员应用程序中使用 Doordash 凭据登录,该协议将其视为身份证明。当网络的需求方成熟时,司机可以在 nosh 司机应用程序中为 Doordash 进行送货,如果订单来自协议网络(而不是 Doordash),则司机可以获得代币。我们预计这种新的隐私原语会出现更多用例。

与 ZK TLS 类似,FHE 基础设施的进步可能会带来一类新的加密应用程序,从私有 Defi 到 DePINfied 数据收集。这项技术的一个早期实际例子是与人工智能公司共享敏感的健康信息。Lattice protfolio 公司 Pulse 正在使用 DePIN 飞轮来收集健康数据,这些数据可以通过允许研究人员分析加密的遗传数据来识别模式或生物标记而货币化,而无需访问原始遗传信息,从而保持机密性。随着隐私基础设施的进步并与更广泛的趋势融合——即人工智能代理和用于数据收集的去中心化物理基础设施网络(DePIN)——它可能会开启新一波以消费者和企业为中心的应用程序。

增强现实应用和基础设施

更广泛的技术趋势严重影响着加密货币创始人的努力方向和投资者资金的流向。随着 OpenAi 大规模人工智能改进之后, 2023 年至 2024 年人工智能相关初创公司的激增,我们亲眼目睹了这一点。随着 Apple、Meta 和 Snap 都在 AR 领域推出重要战略,我们预计随着 AR 相关技术最终走向大众,该领域将出现越来越多的加密初创公司。Lattice 产品组合中的一个例子是 Meshmap,它正在构建一个分散的 3D 世界地图。随着 AR 设备的安装量在未来几年将呈爆炸式增长,应用程序开发人员构建体验的 3D 地图将变得至关重要。 2021 年对虚拟宇宙的兴奋可能还为时过早,但去年和今年报告的教训是,人们没有关注的是 Alpha 可以在哪里产生。

区块链支持的收藏品市场

收藏品交易大多与数字资产交易(特别是 NFT)相关,但区块链支持的收藏品市场正在兴起,从 BAXUS 等烈酒市场到 watch.io 和 Kettle 等平台的手表。收藏品交易已经是一个巨大的链下市场,但受到缺乏即时结算、实物保管和可靠认证等问题的困扰。

我们相信这些挑战为「区块链收藏品市场」(BECM)提供了机会,该市场是专门为满足收藏品交易商的需求而设计的。BECM 通过现金结算实现即时交易,通过使用稳定币将结算时间从数周大幅缩短至数秒,并采用 NFT 来代表受信任托管人持有的实物资产。这种模式可以统一分散的市场,增强流动性,消除个人存储负担,并通过身份验证建立信任。BECM 还支持金融创新,例如以收藏品借款,使收藏行为在财务上更具活力。随着这些效率的提高,BECM 有潜力通过引入更多的交易者、流动性和库存来显着扩大收藏品的潜在市场总量。