Grayscale研报:是什么让加密市场打破九月魔咒?

来源:Grayscale;编译:五铢,金色财经

摘要

2024 年 9 月,随着美联储首次降息,加密货币市场表现良好。

虽然比特币今年迄今的表现优于更广泛的加密货币市场,但 9 月份的涨幅由其他细分市场领涨,尤其是公用事业和服务加密货币领域的人工智能相关代币。

监管和政治背景似乎正在改善:美国证券交易委员会批准了现货比特币 ETP 期权上市申请,预计其他机构也将效仿,而纽约银行似乎将提供加密货币托管服务。与此同时,前总统特朗普宣布了一项新的 DeFi 协议,副总统哈里斯对数字资产和区块链技术发表了支持性评论。

美联储开始降息和各种基本面发展推动了 2024 年 9 月加密货币涨势扩大,富时/灰度加密货币行业市场指数 (CSMI) 创下了自 3 月以来的最佳月度回报率(图 1)。

图 1:2024 年 9 月数字资产回报率更高

9 月 18 日,由于通胀有所改善且美国劳动力市场下行风险加大,美国联邦公开市场委员会 (FOMC) 宣布降息 50 个基点 (bp),降幅超出预期。[1] 此举引发债券收益率进一步下跌(短期国债价格回报较高)、美元走软以及金价上涨(图表 2)。与此同时,可从更高利率中受益的金融板块股票表现不及大盘。当月晚些时候,中国政策制定者的宏观刺激措施支撑了全球股市。比特币 8% 的回报率在风险调整后(即考虑到每种资产的波动性)处于中等水平,而 CSMI 18% 的涨幅在风险调整后的表现中名列前茅。

图 2:美联储首次降息是推动大盘上涨的主要因素

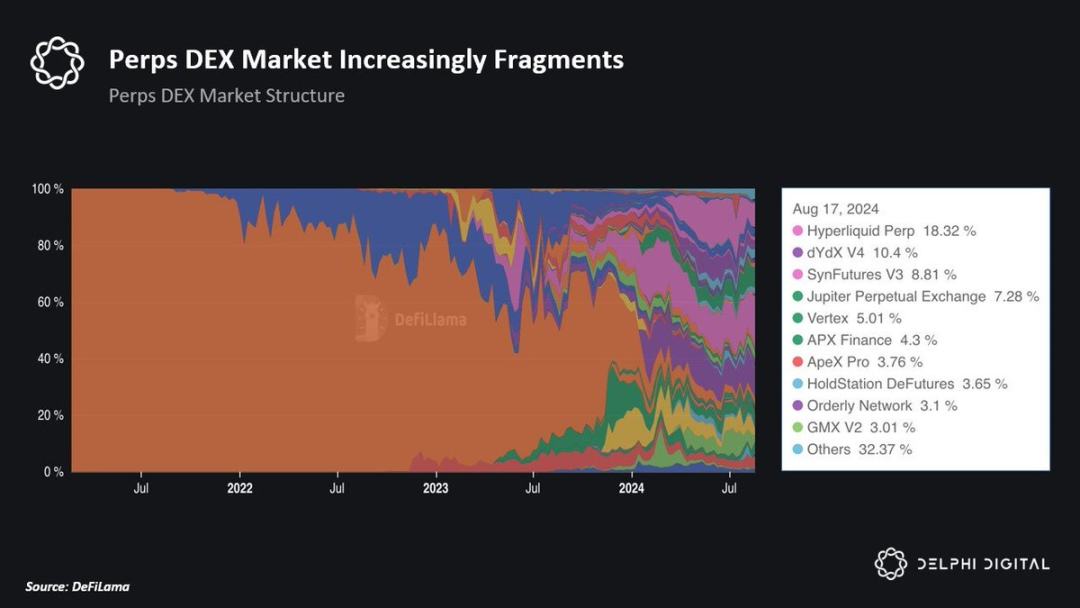

我们的加密货币板块框架突出了 9 月份数字资产市场涨幅的广度。比特币和以太坊在本月的表现不及 FTSE/Grayscale 加密货币板块指数(图 3)。表现最好的市场板块是公用事业和服务加密货币板块,涨幅达 25%。该加密货币板块包括许多与人工智能 (AI) 技术相关的代币,并受益于与 AI 相关的代币 Fetch.ai 和 Bittensor 的大幅上涨。公用事业和服务加密货币板块中的几项资产均出现在最新的 Grayscale Research Top 20 榜单中,包括 Chainlink、Bittensor、Helium、Lido DAO、Akash Network 和 UMA 协议。

图 3:公用事业和服务加密行业领先于其他细分市场

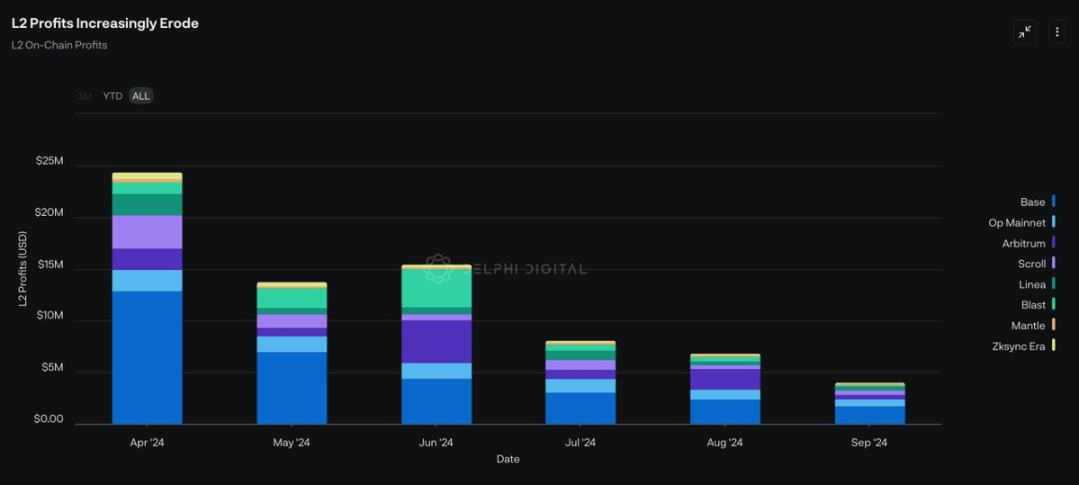

以太坊 (ETH) 再次落后于比特币 (BTC),ETH/BTC 价格比率在 9 月中旬创下周期新低。然而,以太坊在大多数关键指标上仍然是智能合约平台加密货币领域的领先者[2],Grayscale Research 认为,以太坊可能在一段时间内能够击败竞争对手,原因有很多(有关更多详细信息,请参阅 Grayscale Research Insights:2024 年第四季度的加密货币领域)。值得注意的是,自 2020 年以来,尽管面临新进入者的竞争,以太坊仍保持了智能合约平台加密货币领域总市值至少 60% 的份额(图表 4)。

图 4:以太坊仍然主导智能合约平台加密领域

美国上市的现货比特币交易所交易产品 (ETP) 的净流入量再次回升,当月总计 13 亿美元。根据我们的估计,自 2024 年 1 月 11 日推出这些产品以来,累计流入量也创下了 189 亿美元的新高。

在相关新闻中,在现货比特币 ETP 上交易上市期权的能力最近取得了进展。9 月底,美国证券交易委员会 (SEC) 批准了纳斯达克提交的申请——这是多阶段监管审批流程的第一步。预计其他申请将随后获得批准。[3] 虽然由于 OCC 对期权的管辖权和 CFTC 对比特币的管辖权,OCC 和 CFTC 仍需要提供自己的批准,但 SEC 的初步批准代表着美国加密 ETP 生态系统向前迈出了积极的一步。与现货比特币 ETP 本身采取的方法类似,Grayscale Research 预计监管机构将考虑其他发行人的申请,并考虑竞争因素,以在最终批准之前创造公平的竞争环境。与现货比特币 ETP 的利好消息形成鲜明对比的是,现货以太坊 ETP 继续出现适度的净流出,SEC 推迟了对相关期权产品的决定。[4]

上个月,机构采用加密货币托管服务也取得了进展。具体来说,据报道,纽约银行(BNY)——美国历史最悠久的银行,由亚历山大·汉密尔顿创立——将在收到 SEC 对该计划的“不反对”意见后开始为现货比特币和以太坊 ETP 提供托管服务。[5] 传统金融服务公司此前因 SEC 员工会计公告 (SAB) 121 而被禁止提供数字资产托管。[6]在随后接受彭博社采访时,美国证券交易委员会主席 Gensler 似乎暗示纽约银行将被允许托管比特币和以太坊以外的加密资产,他表示:“尽管实际磋商涉及两种加密资产,但结构本身并不取决于加密货币是什么。”[7]

加密行业也继续在美国大选中扮演重要角色。首先,前总统特朗普宣布成立 World Liberty Financial,这是一个基于 Aave 技术的新型去中心化金融 (DeFi) 借贷平台。[8] 其次,副总统哈里斯在对捐助者的讲话中表示,她的政府将“鼓励人工智能和数字资产等创新技术,同时保护我们的消费者和投资者。”[9] 在随后的一次活动中,她表示将“重新致力于让国家在定义下个世纪的领域发挥全球领导作用”,包括“区块链”。[10] 虽然没有提出具体的政策建议,但我们认为,哈里斯的最新言论是朝着正确方向迈出的一步。

或许是由于两党对该行业的支持力度加大,比特币价格与特朗普在 Polymarket 上获胜的几率之间的相关性最近被打破(图 5;有关背景信息,请参阅我们的报告《Polymarket:加密货币的选举年突破应用》)。

图 5:特朗普获胜概率与比特币价格之间的相关性正在消失

我们继续将选举视为加密货币市场的一个重要风险事件,从宏观角度来看,一个关键的考虑因素是政府是统一的还是分裂的:两党在控制白宫和国会时都出现了巨大的预算赤字(有关详情,请参阅我们的报告《拜登与特朗普的比特币和宏观政策问题》)。选举还可能对美国的加密货币监管带来可能的变化,以及对大规模关税上调(特朗普获胜)的潜在影响的不确定性。

然而,即使承认短期内选举存在不确定性,Grayscale Research 预计有利的宏观背景(例如美联储降息和经济“软着陆”)和各种采用趋势(例如稳定币和预测市场)应该会随着时间的推移支持加密资产。

参考文献

[1] 资料来源:美联储。

[2] 以太坊拥有最多的应用程序、最多的开发者、最高的 30 天费用收入和最多的智能合约锁定价值。在包括最大的以太坊第 2 层网络时,它的每日活跃用户数量仅次于 Solana。对于用户来说,以太坊生态系统相当于以太坊主网、Arbitrum、Optimism、Polygon、zkSync、Metis、Base、Blast、Mantle、Scroll 和 Linea 的总和。资料来源:Dapp Radar、Electric Capital、Artemis、DeFi Llama。数据截至 2024 年 9 月 25 日。

[3] 资料来源:路透社。

[4] 资料来源:Decrypt。

[5] 资料来源:彭博社。

[6] SAB 121 要求受监管的金融服务公司在其资产负债表上记录数字资产,这使得提供托管服务在经济上不可行。

[7] 资料来源:彭博社。

[8] 来源:纽约时报、CryptoSlate。

[9] 来源:彭博社。

[10] 来源:白宫。