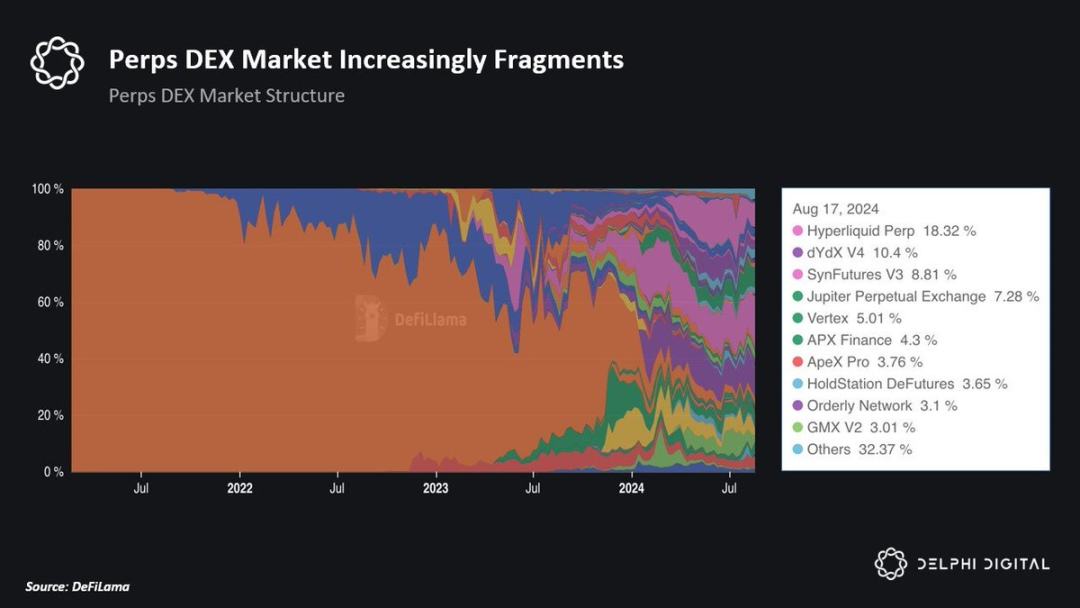

是什么让加密市场行情转折?

作者:Marcel Pechman,CoinTelegraph;编译:邓通,金色财经

10月21日,比特币价格跌至6.7万美元,抹去了前三天的涨幅。一些分析师表示,出现回调的一个原因是,由于担心传统市场的影响,投资者减少了对比特币的敞口。然而,比特币衍生品的指标仍然非常稳定。

尽管人们担心许多经济体可能会失去发展动力,或者对政府债务再融资能力的信心正在减弱,但对比特币衍生品作为对冲工具的需求仍然稳定。如果鲸鱼或套利者预计会进一步下跌,这些指标将反映出更大的波动性。

比特币期货没有显示看跌押注的迹象

在中性市场,比特币期货溢价通常在5%至10%之间,10月21日仅受到轻微影响。每月BTC期货价格的上涨反映了结算周期的延长,溢价超过10%时表明看涨情绪。

比特币 2 个月期货年化溢价。资料来源:laevitas.ch

10月份年化保费(基本费率)仍维持在9%以上。 21 日,比特币重新测试了 67,000 美元的支撑位。然而,在得出结论之前,重要的是要确认这种情绪是否仅限于比特币期货市场。仅根据价格图表,比特币的价格走势似乎反映了股市的盘中表现。

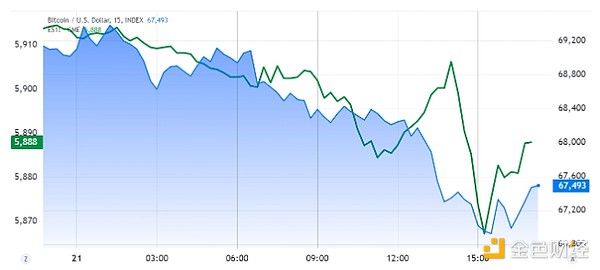

S&P 500 期货(绿色)与 S&P 500 期货(绿色)比特币/美元(蓝色)。来源:TradingView

T. Rowe Price固定收益主管阿里夫·侯赛因(Arif Husain)向彭博社表示,受通胀预期上升和对政府财政支出担忧的推动,美国10年期国债收益率“将在未来六个月内测试5%的门槛”。随着投资者出售债券,收益率上升,表明交易者正在寻求更高的回报。

侯赛因指出,政府将向市场“大量发行新债”,而美联储则试图缩减资产负债表以抑制通胀并防止经济过热。美国债务利息成本按年计算已超过1万亿美元,促使央行考虑降低利率。

比特币价格尚未与股票脱钩

在宏观经济环境的不确定性中,恐惧、不确定性和怀疑(FUD)极大地影响了比特币的价格趋势。

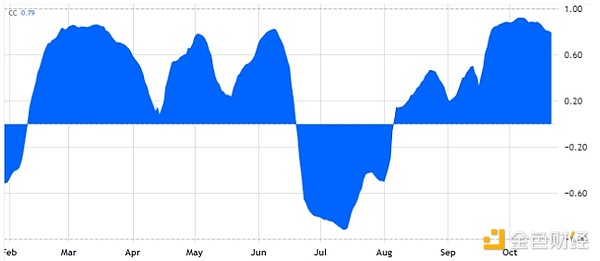

尽管比特币通常被认为与传统市场不相关(已经表现出与标准普尔 500 指数完全脱离的时期),但过去一个月的 40 天相关性仍保持在 80% 以上,表明这两种资产类别的走势密切相关。

比特币 40 天相关性与标准普尔 500 指数期货。来源:TradingView

与7月中旬至9月中旬比特币与标准普尔500指数表现出负相关性或微不足道的相关性不同,最近的数据表明,两个市场都受到类似因素的推动。比特币和黄金之间的相关性日益增强,10月3日超过80%,进一步支持了这一假设。

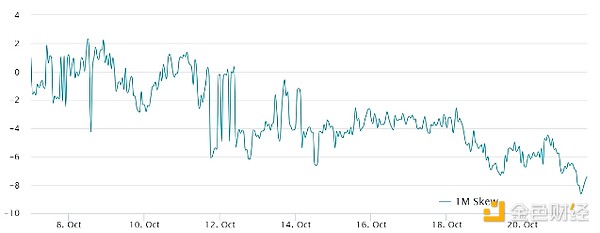

比特币期权市场也强化了衍生品弹性的论点。 25% 的 Delta 偏度指标表明,与同等看涨(买入)期权相比,看跌(卖出)期权的交易价格有折扣。

比特币 1 个月期期权倾斜、看跌期权。资料来源:Laevitas.ch

通常,-7% 到 7% 之间的偏差被认为是中性的,当前指标位于中性到看涨市场的边界。

简而言之,衍生品交易者并没有对比特币最近的价格下跌做出恐慌反应。如果交易者预计价格会进一步下跌,那么偏差将转向零或更高。总体而言,比特币衍生品继续表现出弹性。